~当社のM&Aサポートの特長~

数百万円~数十億円単位まで、20年間で約300件のM&A案件をコンサルティングしてきました。

特に、小さく買って大きく育てる投資効果の高いM&A仲介を得意としています。

買収後、取得した企業(事業)を大きく育てるためのコンサルティングも実施いたします。

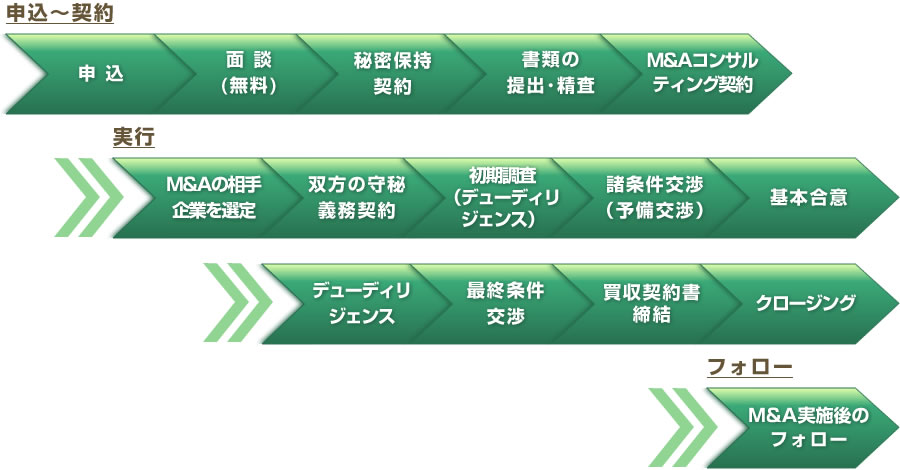

1.申込み

申込フォームよりお問い合わせください。

2.面談

M&Aの希望内容などをお伺いいたします。

3.秘密保持契約

ホワイトパワフルと秘密保持契約を締結します。

4.書類の提出・精査

付属明細書付決算書3期分、直近試算表、中期経営計画書などをご提出いただき、

企業価値を算出します。

5.M&Aコンサルティング契約の締結

M&Aコンサルティング実施のための契約を締結します。

6.M&Aの相手企業を選定

売り先または買い先候補を選定します。

7.双方で守秘義務契約を結ぶ

売り手・買い手間で守秘義務契約を結びます。

8.初期的調査(デュ―ディリジェンス)

売り手側から買い手側に、事業計画・収益・労使関係などのさまざまな情報提供を行います。

9.諸条件交渉(予備交渉)

価格など、買収の諸条件について交渉します。この段階は、まだ予備交渉です。

10.基本合意書を交わす

予備交渉で合意できたら、売り手・買い手間で「基本合意書」を交わします。

法的拘束力はありませんが、一方的に破棄すると訴訟沙汰になることもあります。

11.デュ―ディリジェンス

初期調査よりさらに詳しい調査をします。

12.最終条件交渉

調査に基づいて最終的な交渉を行います。

13.買収契約書を交わす

契約書に双方が調印して、M&Aが成立します。

14.クロージング

契約書に基づく引き渡しや清算の円滑な実行をサポートします。

15.M&A実施後のアフターフォロー

双方の企業のモニタリングを行います。

売買価格:10億円

クロージングまでの期間:6ヶ月

売買価格:20億円

クロージングまでの期間:6ヶ月

売買価格:6,500万円

クロージングまでの期間:6ヶ月

売買価格:5,000万円

クロージングまでの期間:5ヶ月

●事業の収益や将来性、技術などのノウハウ、マーケティング資源、営業力、取引先との関係などを調査します。

● また事業内容によっては特有のリスクの有無を確認したり、 買収後に活用できるかどうかを判断したりします。

●財務諸表を中心に、財務面を分析します。

企業の実態が適切に反映されているか、各勘定科目の正確性・妥当性などを精査したり、

財務諸表から読み取れる将来の収益やリスクを予測します。

●子会社や一事業部門のみを買収する場合の特有の注意点などを確認します。

●係争中の事件、M&Aによって起こる可能性の高い訴訟問題やトラブルの可能性、

工業所有権や著作権などの無体財産権、環境問題など、法務に関する事柄を調査します。

●現時点の問題だけでなく、将来的に発生しそうな潜在的な問題について考慮します。